Hvordan vi investerer

Fokus på porteføljekonstruktion

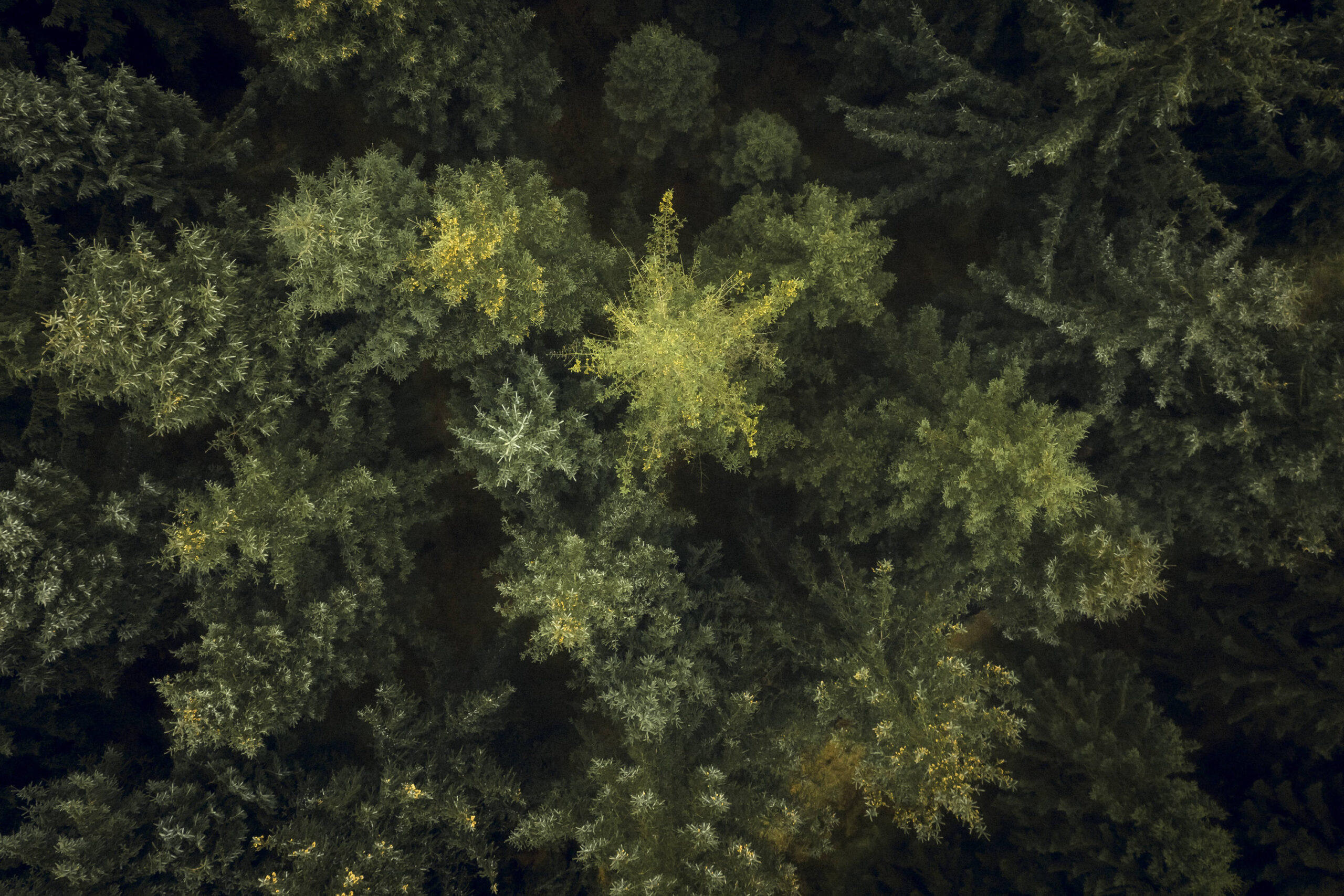

Vi investerer globalt uden geografiske hensyn og i alle kendte aktivklasser, inklusive hedgefonde, private equity, ejendomme og skov. Snarere end at håndtere værdipapirudvælgelsen selv, ligger vores fokus på porteføljekonstruktion, manager selection og risikostyring. Vi samarbejder med en række af verdens bedste kapitalforvaltere.

Om Kirk Kapital Fondsmæglerselskab

Vi forvalter i dag 22 porteføljer for syv familier og en velgørende fond, med en samlet aktivmasse på ca. 12 mia. kr. Vi tilbyder skræddersyede løsninger til hver enkelt kunde, hvor vi bl.a. tager højde for erhvervsaktiviteter og øvrige ejerskaber for at sikre den rigtige risikoprofil.

Vores styrker ligger ikke mindst i vores uafhængighed, der tillader os at vælge de bedste løsninger for vores kunder, samt i vores familie-baserede ejerskab, der har fokus på kommende generationer.

Investeringsfilosofi

I Kirk Kapital Fondsmæglerselskab opererer vi med tidshorisonter, der strækker sig over flere generationer i vores porteføljer. Vi associerer derfor investeringer med tålmod og disciplin.

For os handler investeringer først og fremmest om at blive betalt løbende for at påtage sig risiko: Al risiko, der ligger udover en sikker placering i pengemarkedet, kræver en kompensation i form af et højere forventet afkast. Og fordi vi som langsigtede investorer kan absorbere periodiske tab, kan vi påtage os risiko mod en så høj kompensation som muligt.

I investeringstermer kalder vi den kompensation for en præmie – en præmie som vi investorer forlanger at modtage for de tilhørende risici. Vi ynder at sige, at vi som langsigtede investorer høster risikopræmier over tid. Det er kernen af vores investeringsfilosofi.

Denne filosofi udspringer fra en opfattelse om, at de finansielle markeder grundlæggende agerer effektivt på lang sigt, og at der derfor findes et rationelt forhold mellem det forventede afkast på et aktiv og den tilhørende risiko.

Det betyder, at vi i høj grad accepterer og påskønner det afkast, der kan opnås ved at investere passivt i de finansielle markeder. Vi kalder det et markedsafkast, og det er den vigtigste drivkraft i vores formueforvaltning. På lang sigt er markedsafkastet særdeles eftertragtet og mange investorer må nøjes med mindre.

Det afholder os dog ikke fra at søge overnormale, risikojusterede afkast. En kilde hertil kan være vores investeringer indenfor illikvide aktivklasser som private equity og hedgefonde. En anden vores arbejde med en taktisk rotation mellem aktivklasserne, hvor vi udnytter at forskellige økonomiske konjunkturer belønner forskellige typer af investeringer forskelligt over tid.

Aktivklasser

Vi har stort fokus på alternative aktivklasser, som f.eks. private equity, og har gennem de seneste år opbygget nye programmer for en række af vores partnere.

Omkostningsstruktur

Vores omkostningsstruktur er transparent, med en fast kendt betaling uden skjulte gebyrer eller kick backs til os fra vores leverandører. Alle skalafordele i form af lavere omkostninger til eksterne kapitalforvaltere, kurtagesatser og depotgebyrer tilfalder automatisk samtlige af vores kunder. På den måde er vi mere som en klub end en traditionel formueforvalter, og vi har ingen internt forvaltede produkter, der skal have forrang i porteføljerne.

Frit valg af depotbank

Vi tilbyder vores kunder frit valg af depotbank, og vi eksekverer vores handler gennem flere handelsmodparter. Vi sørger for alle transaktioner, inklusiv kald og distributioner fra kapitalfonde, og giver daglig adgang til porteføljerne med et online-rapporteringsværktøj.

Finanstilsyn

Som fondsmæglerselskab er vi regulerede af Finanstilsynet, og vi opfylder formelle krav til for eksempel certificering af vores porteføljeforvaltere.